为啥财政部要给银行注资5000亿?

在金融学中,有个概念叫定增,

大家应该听说过吧?

定增全称是定向增发,

也就是上市公司采用非公开方式,向特定对象发行股票的行为。

粗暴点说,就是上市公司用新增的股票换取特定对象给的钱。

最近,中国银行、建设银行、交通银行、邮储银行

发布公告,

将向特定对象发行A股股票,也就是要通过定增募集资金。

四家银行定增的目的主要是补充核心一级资本,

那购买这些“新增股票”的特定对象是谁呢?

5000亿元资金来自财政部发行首批特别国债。

这时候有朋友要问了,

财政部为啥要向四家银行注资?

核心一级资本到底啥意思呢?

下面我们就来详细聊一聊。

在我们印象中,银行总是很有钱。

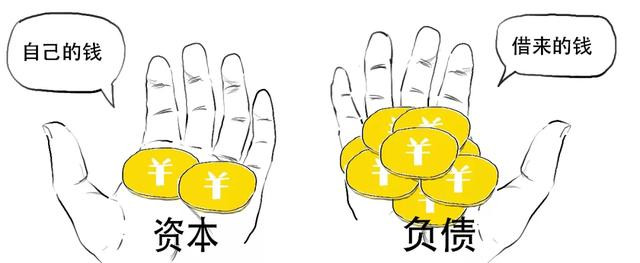

但是,银行的钱也不都是自己的。

银行的钱有一部分是自己的或者能自行掌控的,我们称之为资本;

有一大部分是借来的,比如银行存款等,就是问储户“借”的,我们称之为负债。

那银行一般怎么赚钱呢?

银行能够依靠少量"资本"运营大量“负债”资产,比如用借来的钱去发放贷款。

用借来的钱获得较高的回报,

这就是“杠杆原理”。

虽然高负债可能带来更高收益,但风险也更大,

这也正是银行可能

产生系统性风险的根源之一。

为了让银行有足够的抵抗风险能力,防范金融业爆发危机引发社会动荡,1988年在瑞士巴塞尔召开的“巴塞尔银行监管委员会”会议上确定了资本充足率要求。

中国在20世纪90年代中后期也确立了资本充足率这个风险控制指标。

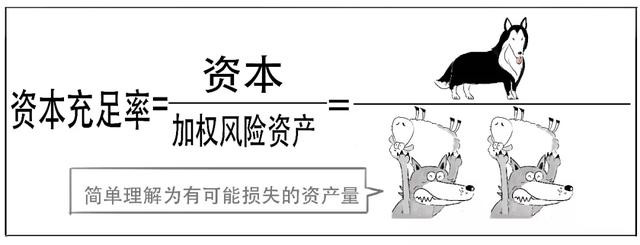

我们把牧羊犬比作银行资本,

羊比作银行负债。

资本能吸收损失,具有保护存款人和其他债权人利益的作用。

但是若羊越来越多,就有可能出现“资不抵债”。

那到底需要多少牧羊犬合适呢?

于是,资本充足率这个指标出现了,

这是用于反映商业银行在存款人和债权人的资产遭到损失之前,银行能以自有资本承担损失的能力。

资本充足率越高,表示偿付损失的能力越强。

资本充足率是对银行贷款扩张的重要约束,

银行每笔放贷,都需要一定资本金作为“安全垫”,

所以要扩大放贷规模,必须要有更多的牧羊犬。

因此,银行需要增加足够的资本,

资本充足率只有达到一定要求,才能表明银行具有相应的风险抵御能力。

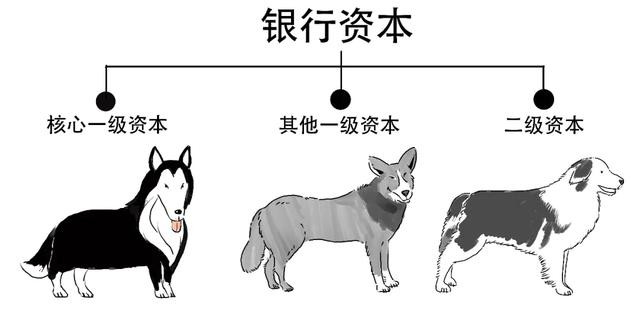

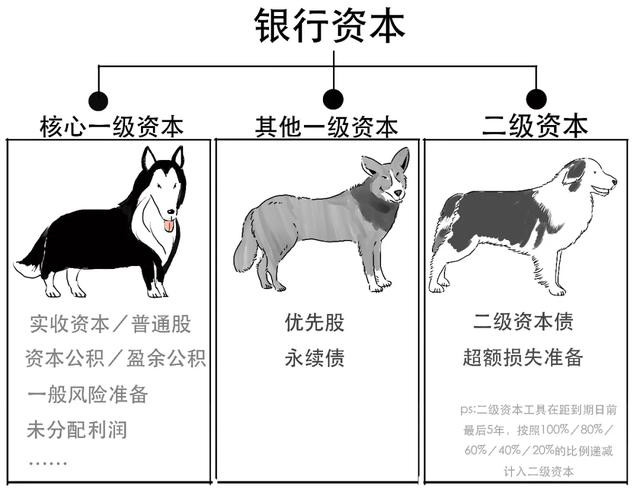

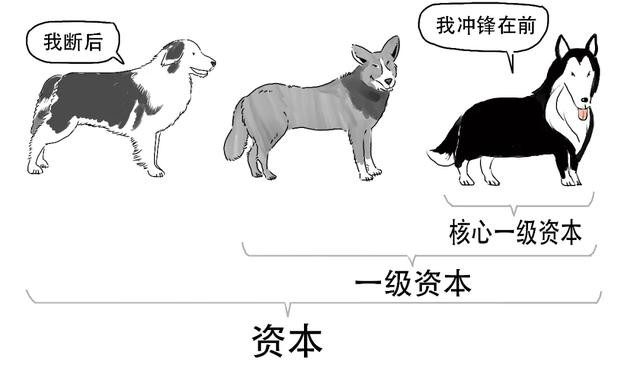

银行总资本可以划分为3种。

核心一级资本主要是普通股;

其他一级资本主要是优先股和永续债;

这2种资本是银行资本中最稳定、质量最高的资本,可以长期用来吸收银行在经营中所产生的损失。

而二级资本仅在银行破产清算条件下承担损失,二级资本债就属于二级资本。

3种资本又可以组成三档资本,

分别是核心一级资本、一级资本和总资本。

对于不同的资本,都有相应资本充足率要求,

最低要求如下——

目前,国有银行的资本充足率都在安全范围之内,

但是随着最近几年贷款利率快速下降,银行的息差也大幅下降,导致银行持续经营能力和利润水平面临压力。

而充足的资本,是银行能持续经营的“本钱”,也是银行推动实体经济增长、防范各类风险的基础。

这次财政部注资四家银行,就是为了支持四家银行补充核心一级资本。

注资后,四家银行能提升抵御风险的能力,

也能提高信贷投放能力和投放力度。

总之,本次定增,四家银行增强了资本实力,能更好地服务实体经济,也向市场传递积极信号,有助于维护金融市场稳定运行。

好了,今天就到这儿吧。

-END-